法人の寄付金は損金になる?損金にできる寄付金の種類や勘定科目、注意点を解説!

寄付は公共・公益事業や非営利団体などに対して、自らの意思でお金や物品を無償で送ることを言い、法人が寄付金を支出した際は、寄付金の内容に応じてその金額を損金に算入できる場合があります。しかし、税務上は寄付の種類や目的によって取り扱いが異なるため注意が必要です。本記事では、法人が寄付をした際のルールや注意点を詳しく解説します。

寄付とは?

そもそも寄付とは何なのでしょうか?

寄付とは、公共・公益事業や非営利団体、個人などに対して、自らの意思でお金や物品を無償で送ることを言います。寄付を受け付けている公共・公益事業を実施している組織とは、国や地方自治体から非営利団体(NPO等)、教育機関、医療機関、国際機関など多岐に渡ります。

寄付については以下の記事で詳しく解説しています。ぜひ併せてご一読ください。

▶「寄付」と「寄附」の違いは?募金、義援金、寄贈との違いも含め解説!

寄附金控除の対象となる団体など、個人の寄付による節税は以下の記事で詳しく解説しています。個人による寄付が節税につながるかを知りたい方は、ぜひ併せてご一読ください。

▶寄付は節税になる?その仕組みや個人・法人の控除対象を解説!

寄付金と損金算入

ここからが本題ですが、寄付は損金にできるかを確認していきます。

結論、法人が寄付をした場合、その寄付金の内容や寄付先によって損金に算入することができる場合があります。

「損金にできる寄付金の種類とその額」で解説する通り、損金算入できる額は寄付をする団体の種類によって変わるため、事前に確認する必要があります。

法人で寄付金が損金にすることが認められている理由

損金算入できる額について解説する前に、なぜ寄付金が損金として認められているかについて触れます。

そもそも損金とは、法人税法において、法人の資産を減らす原因となる経費や損失を指します。また、法人税の計算時に損金として認められるためには、一般的にその支出が事業運営に必要なものであることが条件とされています。

法人は現代社会において重要な役割を果たしており、地域社会の一員としての側面を持つ場合もあります。例えば、多くの企業が自然災害時に復興支援のための義援金を提供したりしています。このような支出は、企業が事業を円滑に運営し、さらに事業を拡大していくための必要なコストと見なされることがあり、そのため損金算入が認められています。

しかしながら、寄付金には「損金不算入制度」が存在し、すべてが損金として扱われるわけではありません。なぜなら、寄付金は費用対効果が不透明であり、その寄付が事業においてどれほど必要かの判断が困難であるからです。

さらに、寄付金を無制限に損金算入できるようにすると、本来課税対象となるはずの所得が減少し、税収が減ることで、実質的には国が法人の代わりに寄附を行ったのと同じ状況となり、課税の公平性が損なわれることとなります。そのため、損金算入には一定の限度額が設定され、それを超えた部分は損金に含められない制度になっています。

損金にできる寄付金の種類とその額

上記で確認したように、寄付金の種類によって損金にできる額は変わってきます。以下では、寄付先によってどれほど寄付金を損金に算入できるかを見ていきます。

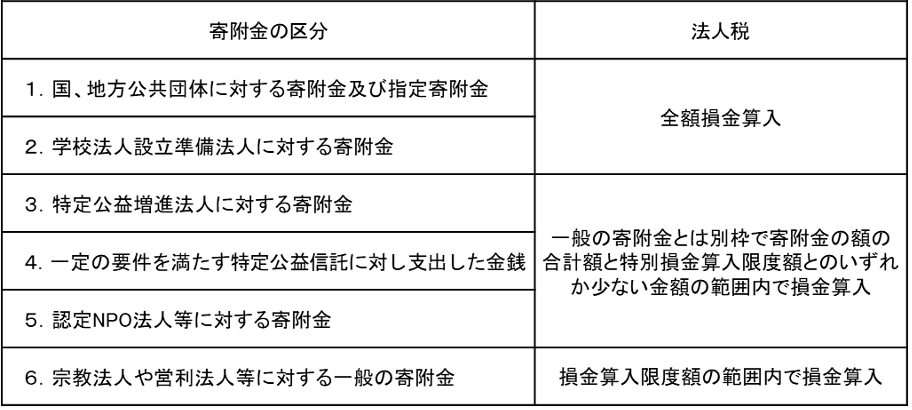

寄附金の種類と損金対象額の早見表

以下の表が寄附金の種類と損金に算入が可能な限度額をまとめたものになります。以下でそれぞれの区分について詳しく見ていきますが、まずはこの表を参考に寄付金の区分とそれがどれほど損金算入の対象になるかを確認してください。

出典:

出典:

文部科学省「法人が寄付した場合の税制上の優遇措置」https://www.mext.go.jp/donation_portal-site/corporate-preferential.html(2025年9月4日閲覧)

国や地方自治体などへの寄付金(全額が損金となるもの)

以下に対する寄付金は全額が損金として算入されます。

国や地方公共団体

国や地方公共団体に対する寄付金です。また、日本赤十字社への義援金や、報道機関を通じて提供される義援金のうち、それらが最終的に自治体や義援金配分委員会などに渡ったものも対象となります。

指定寄付金

指定寄付金とは公益法人等に対する寄付金で、一定の要件を備えるものとして財務大臣が指定したものです。

教育や科学の進歩、文化の振興、社会福祉への支援など、公共の利益を推進する目的で用いられ、さらに緊急性の高い支出に充てられることが明確な寄付金です。また、その寄付金は広く一般から募集されている必要があります。

特別な団体への寄付金(特別損金算入限度額を計算するもの)

以下に対する寄付金は、一般の寄付金の損金算入限度額とは別枠で、寄付金の額の合計額と次に紹介する特別損金算入限度額とのいずれか少ない金額が損金に算入されます。

特別公益増進法人

公共法人等の中でも、教育や科学の進展、文化の振興、社会福祉の向上といった公共の利益を大いに推進していると認められた団体は、特定公益増進法人として認定されます。具体的には、独立行政法人や公益社団法人、社会福祉法人、更生保護法人などが該当します。

特定公益信託

主務大臣の証明を受けた特定公益信託のうち、その目的が教育や科学の振興、文化の発展、社会福祉への寄与、またはその他の公益の増進に大きく貢献すると認められる公益信託における信託財産として拠出された金銭を指します。

認定NPO法人

NPO法人の中には、特定の要件を満たすことで所轄庁から認定または特例認定を受けられる法人があります。ただし、認定NPO法人には有効期限が設定されており、その期間内に行われた寄付のみが対象となります。

特別損金算入限度額の計算式

以下の方法で特別損金算入限度額は計算されます。

〔資本金等の額 × 当期の月数 ÷12× 0.375%+所得の金額× 6.25%〕× 1/2=〔特別損金算入限度額〕

※ただし、これらの寄附金のうち損金に算入されなかった金額は、以下で紹介する一般の寄附金の額に含めます。

一般の寄付金(損金算入限度額を計算するもの)

政治活動に関する寄付金など、上記以外の一般寄付金は損金算入限度額を計算し、その額を上限として損金に算入されます。

ただし、一般の寄付においても寄付先によって損金算入限度額が異なるので注意が必要です。

普通法人、一定の労働者協同組合、協同組合等および人格のない社団などに寄付した場合

〔資本金等の額 ×当期の月数 ÷12× 0.25%+所得の金額 × 2.5%〕× 1/4=〔損金算入限度額〕

上記の団体のうち資本または出資を有しないもの、非営利型の一般社団法人や一般財団法人、認定NPO法人を除くNPO法人などのみなし公益法人に寄付した場合

〔資本金等の額 × 1.25%〕=〔損金算入限度額〕

損金算入ができない寄付

内国法人(国内に本店または主たる事務所を持つ法人)が各事業年度において、法人による完全支配関係がある他の内国法人に対して支出した寄付金の金額は、全額が損金に算入されないと定められています。

寄付金の仕訳方法

ここまでで、寄付がどのように損金になるかをご理解いただけたと思います。そこで、次に寄附金を損金に勘定する際の仕訳の仕方について解説していきます。

ただし、寄付金であれば「寄付金」の勘定科目でなくとも損金になります。あくまで科目を設定しているのは、そのお金の使途をわかりやすくしているだけですので、無理に従う必要はありません。

「寄付金」の勘定科目

皆さんが想像するいわゆる寄付金、つまり見返りを求めていない金銭の譲渡の場合は「寄付金」の勘定科目で処理しましょう。

「接待交際費」の勘定科目

いわゆる寄付金として支出した場合でも、寄付先が自身の事業に関連する関係者である場合、その支出は「寄付金」ではなく「接待交際費」として処理されることとなります。これは、寄付金が最終的に自身の利益につながると考えられ、見返りを求めない資産の譲渡には該当しないためです。

したがって、寄付先が直接の取引相手でなくとも、間接的に関わりのある組織への寄付は「接待交際費」として扱うのが良いでしょう。

「広告宣伝費」の勘定科目

寄付金や協賛金という名目であっても、宣伝の意図が強い場合は「寄付金」ではなく一般的に「広告宣伝費」になります。

たとえば、以下の例のように、寄付金の額に応じて社名や商品が露出される場合など、支出額に見合う形で宣伝効果が得られるケースが該当します。このような場合、「広告宣伝費」として計上する必要があります。

(例)格闘技興行の協賛金として1000万円を格闘技団体に支払った。なお、協賛金に応じて当日使用されるリングにその団体のロゴマーク等が貼られる。

「福利厚生費」の勘定科目

金銭の無償の譲渡であったとしても、それが福利厚生の要素を含んでいる場合、一般的に「福利厚生費」として処理されます。

例えば、従業員に慶弔見舞金を出した場合、その従業員を労ることが目的となるため、福利厚生費となります。

ふるさと納税と損金・税金控除

ここまで寄付と損金について見てきましたが、近年注目を集めているふるさと納税と損金・税金控除の関係にも触れていこうと思います。

2016年度の税制改正により、個人で行うふるさと納税とは別に、企業版ふるさと納税が導入されました。この制度では、認定地方公共団体の「まち・ひと・しごと創生寄附活用事業」に該当する寄付について損金算入や、法人住民税および法人事業税において税額控除を受けることができます。

企業版ふるさと納税では、寄付額の約3割が損金算入され、そこに税額控除も上乗せすることで、最大寄付額の9割の減税となり、実質的な企業の負担は最大で約1割まで抑えることができます¹。

さらに、企業版ふるさと納税には、人材を派遣するという形で寄付を行う方法もあり、金銭以外の形で自治体を支援することが可能です。この場合も金銭での寄付と同様に、派遣した人材の人件費相当額を含む寄付の最大約9割に相当する税額の軽減を受けることが可能です²。

寄付金を損金にする場合に注意したい4つのポイント

①寄付金の種類によっては全額が損金になるわけではない

上記でも確認した通り、国や地方公共団体、指定寄付金以外への寄付は、全額が損金として算入されるわけではありません。

特定公益増進法人、特定公益信託、認定NPO法人への寄付の場合は、一般の寄付金の損金算入限度額とは別枠で、寄付金の額の合計額と特別損金算入限度額とのいずれか少ない金額が損金となり、算入されなかったものは、一般の損金算入で計算されます。

一般の寄付金の場合は、特別損金算入限度額よりも低い上限が設定されています。

②寄附金の範囲・勘定科目を意識する

寄附金を損金に勘定する際、その寄附金の用途をそれぞれの勘定科目に仕訳をする必要があります。

ただ、上記でも書いた通り、寄付金であれば「寄付金」の勘定科目でなくとも損金になります。あくまで科目を設定しているのは、そのお金の使途をわかりやすくしているだけですので、無理に従う必要はありません。

③未払いの寄付金は損金に算入できない

法人税法で、寄付金に関しては実際に金銭などの支払が行われたときにその拠出があったと認識することとなっています。そのため、未払いの寄付金は損金に算入することができず、ある年度内の損金として計上したければ、その年の確定申告の時期までに支払う必要があります。

④手続き書類を保存しておく必要がある

損金算入する際には、確定申告書に該当金額を記載し、寄附金の明細書など必要な書類を添付することとなるため、これらの書類を適切に保存している必要があります。

例えば、特定公益増進法人や認定NPO法人へ寄付した場合は、その寄付金が特定公益増進法人/認定NPO法人の主たる目的に関連する業務に用いられることを証明する書類を、その寄付先が発行し、それを適切に保存しておく必要があります。

特定公益信託へ寄付した場合は、その公益信託が特定公益信託に該当していることを証明する書類を、主務大臣が発行し、それを保存しておく必要があります。

寄付金を受け取った場合

寄付を受け取った場合、その取り扱いは法人の種類によって変わります。

NPO法人、公益法人または非営利型の社団・財団法人である場合

NPO法人や公益社団法人、公益財団法人は、法人税法上の公益法人等として取り扱われ、収益事業から生じた所得のみが課税対象となります。つまり、寄付金は収益事業ではないため、課税対象にはなりません。

なお、公益目的事業は収益事業に含まれないため、この事業から得られる所得は課税対象にはなりません。

また、公益法人認定法に基づく公益認定を受けていない一般社団法人や一般財団法人であっても、法人税法上の非営利型法人の要件を満たしている場合には同様に扱われます。

普通法人である場合

上記以外の法人は普通法人として取り扱われ、すべての所得が課税対象となります。

つまり、寄付を受けた場合、その金額または資産の時価相当額を収益として計上する必要があります。

まとめ

本記事では、寄付と損金をテーマに、寄附金が損金となる条件や注意事項などについて書いてきました。

法人が寄付をすると、寄付金の内容によってその寄付金を損金に算入することができ、節税になります。

また、寄付の種類によっては全額、そうでない寄付でもほとんどの場合は一部は損金になりますので、より良い社会の実現に向けて、法人として寄付を始めることを検討してみてはいかがでしょうか。

最後に、私たちアクセプト・インターナショナルは、世界にはびこる「憎しみの連鎖」をほどくことで、テロや紛争の解決を目指しています。しかし、紛争地での活動は、ビジネスはおろか国や行政からの助成金を得ることが非常に困難な領域です。

そのため、私たちは毎月1,500円(1日50円)から活動を支援していただける「アクセプト・アンバサダー」をはじめとした皆様からのご寄付を重要な財源として位置付け、事業を運営しています。

根本的な問題解決を目指す挑戦に共感していただけましたら、ぜひアンバサダーとして共に歩むことをご検討いただけますと幸いです。

当法人へのご寄付は、公益財団法人パブリックリソース財団が運営する寄付サイト「Give One」を通じて行うと、所得控除や税額控除の対象となります。なお、手数料の都合上、Give Oneを通じてアクセプト・アンバサダーにご就任いただく場合には、毎月のご寄付金額は2,000円(1日66円)からのご登録をお願いしております。税制優遇を受けながらアンバサダーへのご就任をご希望される際は、ぜひこの制度をご活用ください。詳細はこちらからご覧いただけます。

なお、当法人への直接のご寄付についても寄付金控除の対象にしていただけるよう、現在、厳しい条件をクリアして認定を受けるべく鋭意努力しておりますので、何卒ご理解をいただけますと幸いです。

また、スタッフから活動について直接説明を受けることができる活動説明会やドキュメンタリー上映会などのイベントを、毎月複数回、無料で開催しています。活動についてより詳しく知りたい方はもちろん、スタッフや団体の様子を感じてみたい方は、ぜひお気軽にご参加ください。

アンバサダーとは月1,500円(1日50円)からの継続的なご支援をもとに「テロや紛争のない世界」を、ともに目指す「同志」です。毎月1,500円で1年間支援すると、大工などの職業訓練を、テロ組織にいた若者2名に1ヶ月間提供できます。

アクセプトの活動を直接聞けるイベントに参加しませんか?

活動説明会やドキュメンタリー上映会などのイベントを無料で開催しております。活動についてより詳しく知りたい方は、ぜひご参加ください。

出典:

¹ 内閣府地方創生推進事務局「企業版ふるさと納税ポータルサイト」https://www.chisou.go.jp/tiiki/tiikisaisei/pdf/R070905gaiyou.pdf(2025年9月19日閲覧)

² 内閣府地方創生推進事務局「企業版ふるさと納税ポータルサイト」https://www.chisou.go.jp/tiiki/tiikisaisei/portal/pdf/R070226_zinzaihakengata.pdf(2025年9月19日閲覧)